炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

(报告出品方/作者:,黄斌)

一、前驱体在产业链中游处于关键环节,呈典型来料加工特点

前驱体行业竞争壁垒主要来自原料自给率及技术迭代能力

三元前驱体是制备三元正极的关键材料,是链接上游有色金属(硫酸镍、硫酸钴、硫酸锰及前端冶炼环节等)和下游锂电材料的关键环节。三元前驱体材料通常由三种金属元素构 成,分别是镍、钴、锰,三元前驱体材料通过与锂源混合烧结,生产三元材料。三元前驱 体材料是镍钴锰氢氧化物 NixCoyMn1-x-y(OH)2,其中镍钴锰的比例(x:y:1-x-y)可以根据下游材 料、电池客户的需求进行设计,其性能受原材料和制备工艺的影响大,不同的制备过程和 条件将直接影响最终的性能,因此企业竞争壁垒来自原材料掌控能力及技术迭代速度,成 本控制能力为核心竞争要素。

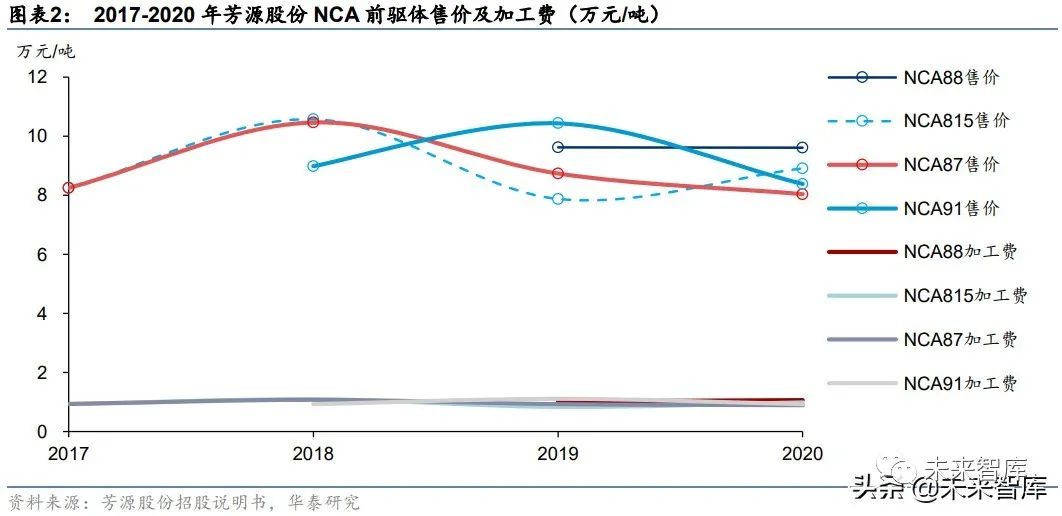

前驱体是典型采取成本加成模式的材料

前驱体行业呈现来料加工的特点,客户类型(国外/国内)和产品类型(镍含量越高,加工 费越高)共同决定产品售价。以三元前驱体加工商(主要客户为松下-特斯拉体系) 为例,2017-2020H1 其产品售价波动较大,但其加工费则基本恒定。其中 2019 年 NCA91 的海外客户加工费高出国内 66%,其国内 NCA91 的加工费也高出 NCA87 接近 23%。

与三元材料关系:前驱体是决定三元材料性能的核心

镍锰钴元素的配比对前驱体性能起决定性作用。在三元材料中,镍是主要的电化学活性元 素,锰对材料的结构稳定和热稳定提供保证,钴在降低材料电化学极化和提高倍率特性方面具有不可替代的作用。

前驱体性能影响三元正极材料的核心电化学性能。控制结晶方法制备三元材料前驱体,可以在晶胞结构、一次颗粒组成与形貌、二次颗粒粒度与形貌,以及颗粒表面化学四个层面对材料的性能进行调控与优化:

1)前驱体粒径大小、粒径分布直接决定三元正极粒径大小、粒径分布;

2)前驱体比表面积、形貌决定单元正极比表面积、形貌;

3)前驱体元素配比决定三元正极元素配比;

4)前驱体杂质(如残留碱)带入正极,影响正极杂质含量。因此前驱体的性能直接决定了三元正极材料的粒径、元素配比、杂质含量等主要理化性能,从而影响锂电池的一致性、能量密度、循环寿命等核心电化学性能。

二、前驱体主流制备方法为共沉淀法,产品迭代趋势是高镍化

前驱体和三元材料主流合成方法分别为共沉淀法和高温固相法

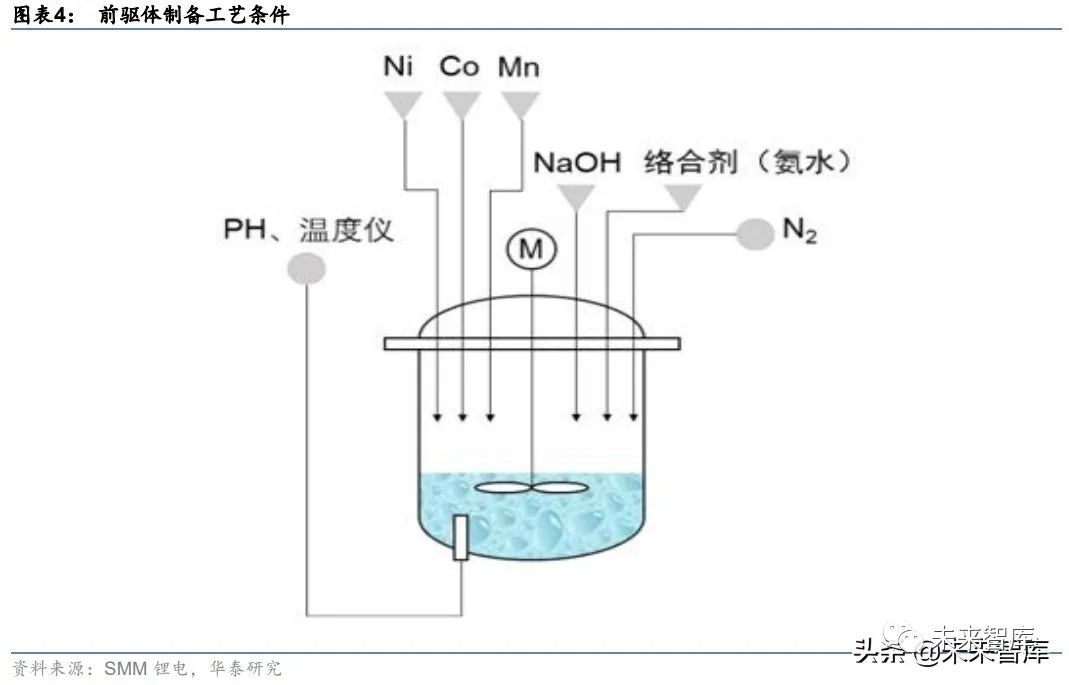

前驱体为镍钴锰氧化物,与碳酸锂烧结后可得三元材料(镍钴锰酸锂)。氢氧化物共沉淀法 是目前大规模制备三元前驱体的主流方法。共沉淀法优点在于让多种金属离子在沉淀剂的作用下同步沉淀,得到各组分均一的沉淀物,很大程度上提升了前驱体材料的振实密度,其颗粒表面光滑、粒径分布均一、振实密度高,而且原料在晶格中分布均匀,材料杂相较少。共沉淀法又分为氢氧化物共沉淀法、碳酸盐共沉淀法、草酸盐共沉淀法,其中大规模应用的是氢氧化物共沉淀法,主要制备工艺条件有:氨水浓度、pH 值、反应温度、固含量、反应时间、成分含量、杂质、流量、反应气氛、搅拌强度等。

pH 值:最主要工艺参数,直接影响晶体颗粒的生成、长大,控制 pH 值可有效调控颗粒形 貌。pH 值升高,一次粒子逐渐细化,颗粒球形度变好,前驱体振实密度逐步升高;

氨浓度:沉淀过程中,氨的加入主要是络合金属离子,达到控制游离金属离子目的,降低 体系过饱和系数,实现控制颗粒长大速度和形貌;

温度:沉淀温度在控制结晶过程中,影响化学反应釜速率,从而影响颗粒生长速度及表面 结构;

固含量:沉淀过程中的固含量会影响前驱体形貌,适当提高料浆固含量可优化产品形貌、 提高产品的振实密度;

搅拌速度:搅拌强度直接影响料液的混合效果,搅拌强度与搅拌速度和搅拌形式有关,搅 拌速度对结晶过程影响较大。

前驱体进一步加工成三元材料最常用的方法是高温固相法。为了使合成材料有理想的电化 学性能,满足 Li+脱嵌体结构的稳定性,必须保证其有良好的结晶度。高温固相法即反应物 仅进行固相反应,该法制备的粉体颗粒无团聚、结晶度高、填充性好、成本低、产量大, 主要制备工艺条件则包括反应温度、传送塑料、气流流量等,核心是配方、温度曲线、气 氛控制,电费成本高,因此生产趋势向西北、云贵川等电费低的地区集中。

技术:高镍、单晶是两大发展方向

前驱体对于动力电池的能量密度等指标有着至关重要的决定性作用,而影响前驱体性能的 关键便是镍钴锰的比例。前驱体中镍钴锰元素比例按照镍元素含量从低到高可以分为 NCM111、NCM442、NCM523、NCM622、NCM811 等。NCM523 前驱体比容量较高、 热稳定性较强且价格较低,是现阶段三元材料的主力,其趋势是单晶化,而高镍三元材料 (镍的摩尔分数在 6 以上),如 NCM811,由于其具有理论高能量密度,从而成为现阶段三 元材料开发的重点;另外,高容量富锰材料(也称为富锂锰基固溶体)、高压尖晶石材料(高 电压)也是下一代正极材料开发的重点方向。

专业化企业具备更好的客户视野和技术积累

国内前驱体行业参与者主要有、邦普循环、芳源股份、、。垂直 一体化布局的上游企业(如格林美、华友钴业)具备上游资源的开采和冶炼能力,可以有 效对冲原材料价格波动的影响;聚焦三元前驱体加工的企业具备更好的客户视野和技术积 累,邦普和芳源注重单一大客户的积累,主要产品分别为 NCM811/523 和 NCA,在最具技 术领先代表性的 NCM811 材料上缺少先发优势。

前驱体-正极材料一体化企业在技术迭代和规模效应方面存在明显劣势

前驱体和三元材料的生产工艺不存在明显协同性。前驱体多为共沉淀法(湿法)制备,三 元材料多为高温固相法(火法)制备,现阶段正极材料企业对于前驱体生产的技术储备尚 显不足,在前驱体产能方面存在明显的规模劣势。

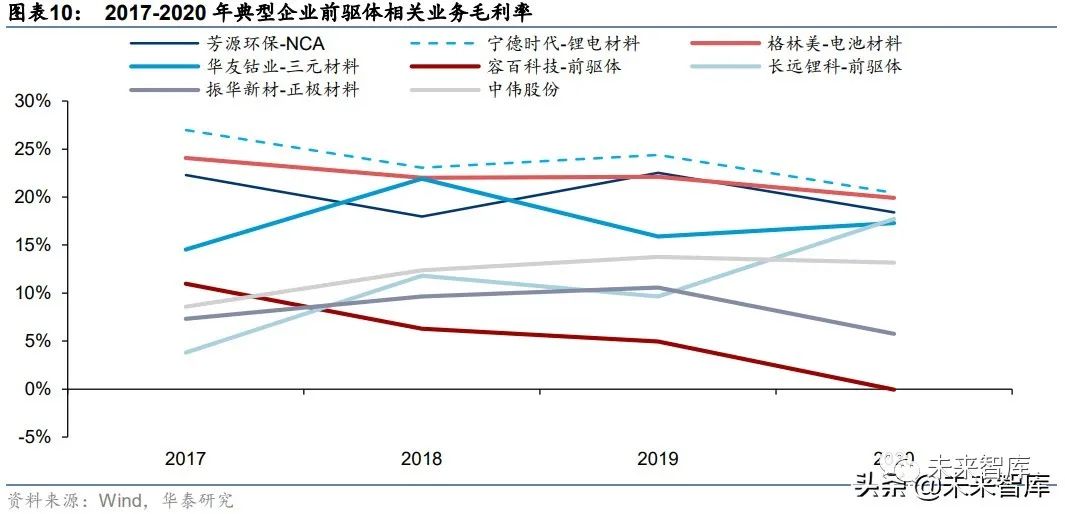

正极材料企业前驱体相关业务毛利率水平总体较低。以 2020 年为例,正极材料企业(容百 科技)的前驱体相关业务毛利率水平为-0.07%,冶炼-前驱体一体化公司(格林美、华友钴 业)的毛利率水平为 19.92%和 17.29%,专业前驱体生产企业(芳源股份、中伟股份)的 毛利率水平为 18.41%和 13.16%,正极材料企业前驱体相关业务毛利率水平显著低于专业 前驱体企业。

三、上游资源价格影响前驱体企业利润,各企业加速印尼镍资源布局

定价遵循成本加成模式:原材料+加工费

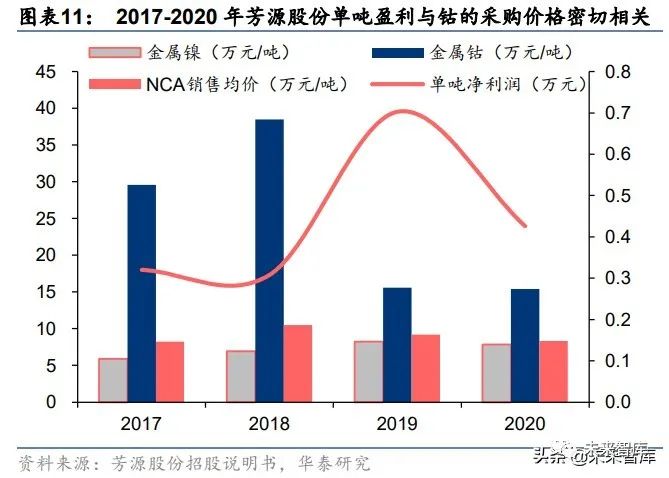

前驱体定价模式为成本加成,上游原材料为主导因素。行业定价模式基本采用原材料+ 加工费,而在前驱体成本构成中,原材料占比 90%以上,制造费用费占比 5-6%。原材 料采购模式和价格对前驱体加工盈利能力影响最大,尤其是没有采取产销对冲形式的企 业。以芳源股份为例,2017-2018 年,芳源股份向主要供应商 MCC 采购原材料中金属钴 的采购均价高于同期其他国内供应商,在金属钴的计价系数下调之后,受采购时点金属钴 价格反弹等因素影响,公司 2019 年向 MCC 采购原材料中金属钴的采购均价低于同期其他 供应商,导致单吨净利润从 2017-2018 年的 3000-3200 元左右增加至 2019 年的 7000 元 以上,上游原材料价格波动是影响前驱体企业利润的主要因素。

随着产品高镍化,镍在三元前驱体成本中的占比显著提高。理论测算,从 NCM523 至 NCM811,硫酸镍在三元材料的材料成本占比将从 42%增加至 62%,而硫酸钴则从 34%降 低至 16%,在特斯拉选择的 NCA 路线中,硫酸钴的成本占比更是降至 8%。前驱体产品逐 步向去钴化和高镍化发展,随着镍的元素配比提升,镍价成为成本控制能力的关键因素。

主要前驱体企业分别与印尼达成协议并投资产能,加速镍资源的布局

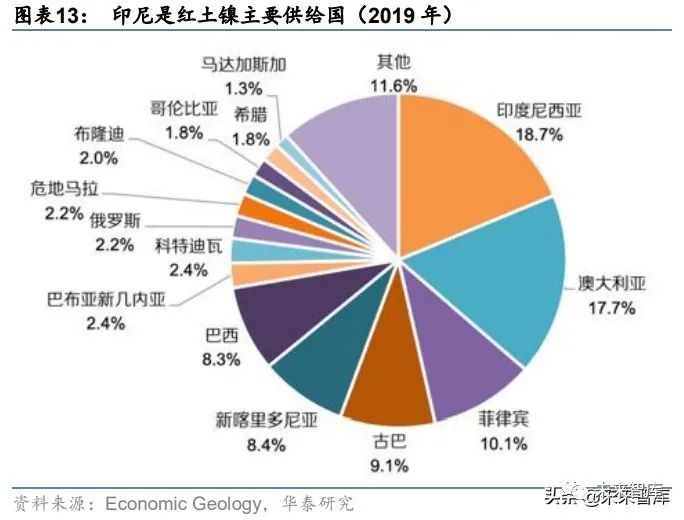

印尼是世界红土镍矿资源最丰富的国家之一。印尼占有世界红土镍矿储量的 10%以上,主要 资源集中在苏拉威西岛,哈马黑拉岛及其附近岛屿。印尼是我国镍进口的主要来源国之一, 根据海关总署数据,2019 年我国自印尼的镍矿砂及精矿进口量占我国总体进口数量的 42.54%。印尼新矿产法规定,从 2020 年 1 月 1 日起印尼政府禁止所有品位的镍矿出口。当 然,从商业角度,在资源产出地对红土镍矿进行冶炼加工也是最经济、合理的资源利用方式。

青山在印尼镍资源布局具备明显先发优势,青山与华友钴业和专业化厂商签订的高冰镍供 应协议表明目前主流企业在镍资源保障方面处于同一起跑线。青山控股 2013 年起开始布局 印尼镍铁市场,目前在苏拉威西、瑞浦等已投产产能约 150 万吨/年,随纬达贝火法项目 2021 年底投产,总产能或达 360 万吨/年。2021 年 3 月 1 日,青山与华友钴业、中伟股份分别 签订了高冰镍供应协议,2021 年 10 月起分别向其供应 6 万吨、4 万吨产品。

冶炼-前驱体一体化可降低前驱体生产成本,引导镍价回归

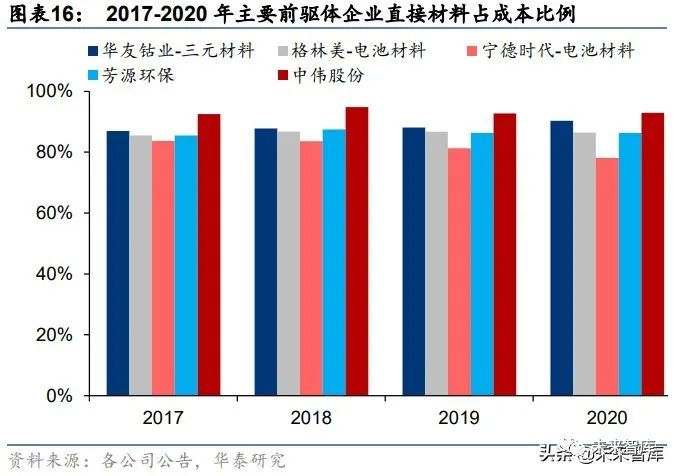

前驱体企业在镍钴冶炼环节的布局具备可能性及必要性。镍钴冶炼和前驱体生产均涉及湿 法工艺,实现一体化后,镍钴原料湿法冶炼后的结晶过程可以省略,从而节省结晶/再溶解 的步骤和费用。从直接材料占产品成本比例看,专业化厂商的成本的占比显著高于华友钴 业、格林美等一体化企业,专业化厂商在原材料成本方面存在一定劣势,体现出前驱体企 业在冶炼环节布局的必要性。

“红土镍-镍铁-高冰镍-硫酸镍” 工艺路线带来的镍增量,其背后关键是硫酸镍和镍铁的价 差。截止 2021 年 5 月 19 日,硫酸镍价格为 32500 元/吨,以镍价计为 14.5 万/吨,而镍铁 价格为 1075 元/吨,以镍价计为 10.8 万元/吨,以镍价计价差约 3.7 万元/吨。考虑到“镍铁 -高冰镍-硫酸镍”的加工成本,相比于直接出售镍铁给不锈钢企业,加工成硫酸镍后,单吨 利润可增厚 1.7-2.7 万元(以镍价计)。冶炼企业供应高冰镍的积极性显著提高,将大幅缓 解动力电池用镍需求,引导价格回归合理中枢。

四、前驱体行业格局:集中度逐渐提升,头部企业持续推动扩张

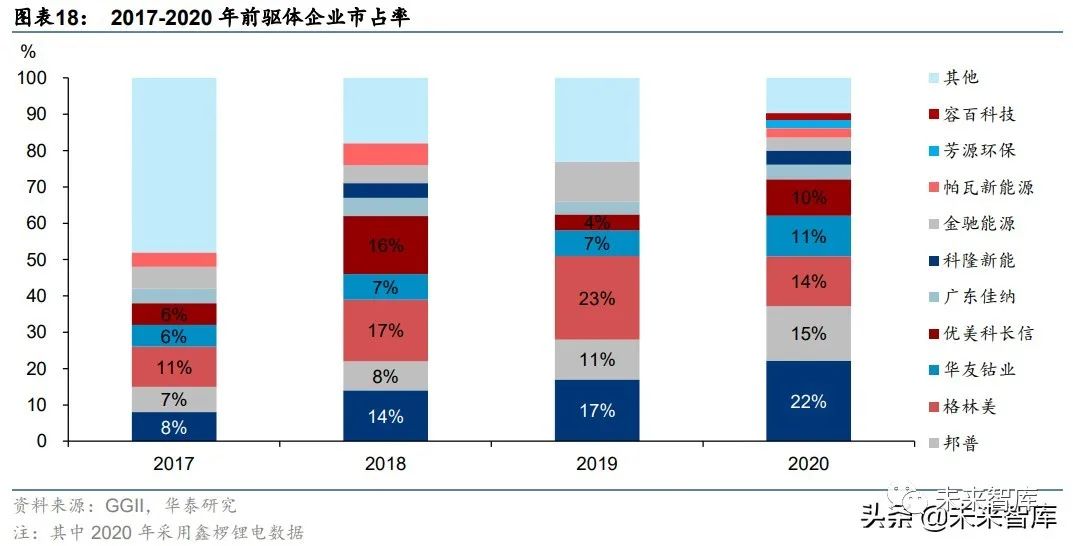

从行业集中度看,2017-2020 年行业集中度持续提升,CR5 从 2017 年 38%提升到 2020 年的 72%,行业集中度提升明显。随着头部企业加大产能扩张力度,行业集中度有望持续 提升。

市场参与者:三类企业共同开创前驱体发展路径

目前从事前驱体业务的公司超过 20 家,根据业务性质,可以将其划分为三类:

1) 专业生产三元前驱体的企业:在三元材料产业链中仅从事三元前驱体这一个环节;

2) 冶炼-前驱体一体化布局的企业:在从事三元前驱体业务的同时,具备上游钴镍锰等盐 的冶炼能力或具有上游钴镍锰资源的开采,如格林美、华友钴业等;

3) 三元材料向前驱体环节延伸的企业:主营业务为三元正极,拥有少量前驱体产能,该产 能以自用或用于研发,少量用于对外销售,如、等。

冶炼-前驱体一体化公司:格林美&华友钴业

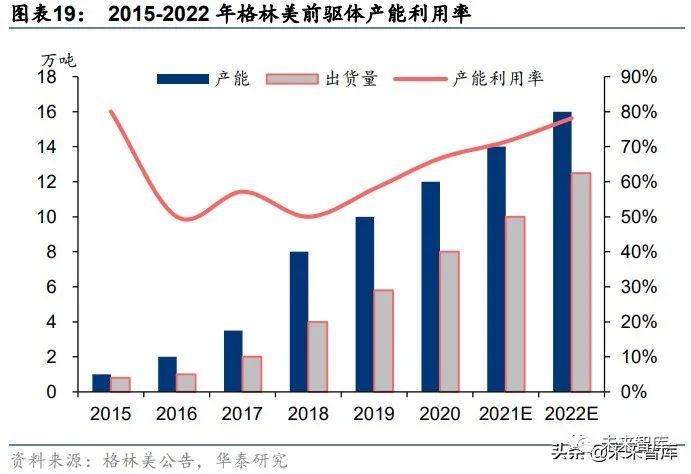

格林美:公司最初经营再生资源业务,2013 年开始研发三元前驱体材料,2015 年与三星 SDI 指定材料供应商 Ecopro 开始合作,2017 年 11 月与邦普等成立三元材料合资公司(子 公司荆门格林美、广东邦普分别持有 51%、20%),定向供应。2017-2019 年三元 前驱体出货量全球第一。2020 年与 Ecopro 签订 NCM8 系、9 系前驱体材料采购及合作协 议(2020-2026 年 ECOPRO BM 向公司采购总量不低于 10 万吨),2020 年 9 系出货量超 过一万吨,仅次于住友。据公司公告,2021 年格林美三元前驱体销量预计 10 万吨,四钴 销量预计 2.4 万吨,公司计划在 2025 年将三元前驱体和四氧化三钴出货量分别提升至 40 万吨和 3.5 万吨。资源方面,已锁定 10 年钴长单,镍的自给能力为 60%以上,包括力勤长 单,回收和印尼项目。

华友钴业:公司原有主业为钴产品生产,2016 年进入三元材料前驱体领域,2018 年与 LG 化学、浦项化学成立合资公司进入三元材料领域,2017 年收购韩国 TMC 70%股权,实现 了钴资源及产品-前驱体-三元材料-锂电池回收的闭环布局。2020 年 3 月与 Posco 子公司浦 项化学签订了《N65 前驱体长期购销合同》(至 2022 年底供应前驱体约 7.63 万吨,预估合 同总金额约 72-76 亿元),计划至 2022 年前驱体权益产能扩至 14.3 万吨。

独立第三方前驱体加工企业:芳源股份

成立于 2002 年,前身为江门市芳源环境科技开发有限公司,公司 2015 年开始与松下接触 并开始开发 NCA 前驱体,2017 年 10 月开始正式向松下批量供货(1000 吨/月)。2018-2019 年 NCA 前驱体出口量国内第一,2020 年公司主要客户松下占公司营收比例接近 77%。2020 年底,公司年产 3.6 万吨高品质 NCA/NCM 前驱体(三元锂电正极材料)生产项目二期工 程部分建设完成并投产,公司目前拟募集资金 10.5 亿元用于建设年产 5 万吨高端三元锂电 前驱体(NCA、NCM)和 1 万吨电池氢氧化锂项目。

优美科:重心转向欧洲,打造材料闭环

优美科前驱体的布局主要是满足自身三元材料的需求。2019 年优美科在国内前驱体市占率 退出前三后,开始加大在欧洲的布局力度,其策略是联合欧洲企业打造“冶炼-前驱体-三元 材料-回收”的闭环。2019 年优美科先后与 LG 化学和三星 SDI 签署了 12.5 万吨和 8 万吨 三元材料的长期供货协议,供货时间从 2020 年开始;并且从 2017 年开始,优美科在欧洲 投资约 97 亿元,其中 2020 年 6 月获得欧洲投资银行(EIB)1.25 亿欧元贷款,计划在波 兰建设正极材料工厂,2021 年三元材料及前驱体产能或达到 14 万吨。

优美科把前驱体布局中心转向欧洲。优美科与宝马、奥迪、Northvolt 等企业在电池回收利用 方面达成了合作,其中主机厂和电池厂将负责提供废旧动力电池和合作开发回收工艺,而优 美科则负责回收电池中有价值的贵金属,并将回收的材料重新加工成正极材料和前驱体。

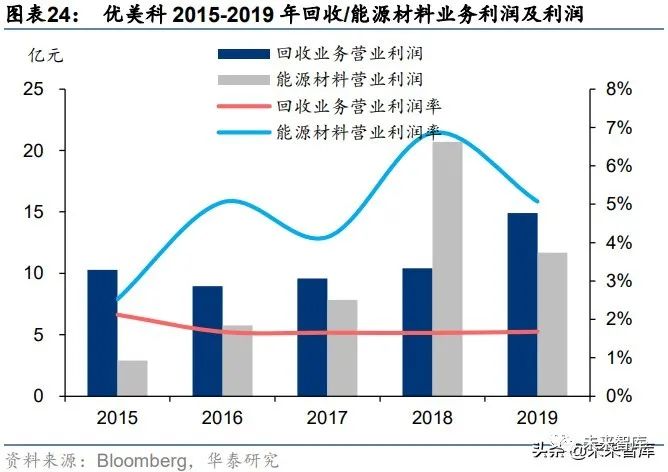

回收业务盈利稳定,能源材料业务盈利波动较大。2015-2019 年优美科回收业务营业利润 维持在 10 亿元左右,利润率保持在 16%左右,能源材料业务营业利润先增后降,利润率波 动较大,保持在 2.5%-6.9%的区间。

专业化企业优势在于客户和技术,一体化企业则强于原料和成本

专业化企业在获得全行业客户订单方面和技术积累方面具有独特优势。专业生产前驱体的独 立第三方企业,客户来源更加广泛,更能了解到整个市场需求,比起自产自用的封闭形式, 技术迭代更快。

一体化企业具备资源优势和成本优势。冶炼-前驱体一体化企业(如华友、格林美)掌握了 上游原材料的来源,可以有效对冲原材料价格波动的影响,进而可以有效控制前驱体生产 成本,利于其向下布局前驱体相关产业链。

五、资源型和技术型企业面临不同的成长天花板

资源型和技术型企业核心竞争力分别是资源控制能力和技术迭代速度。资源型企业的核心 竞争力来自选矿、采矿、冶炼。中国在钴矿开采、钴矿加工处于领先地位,已成为主要的 钴产品供应国。与资源型相对应的是技术型企业,优化前驱体生产工艺和在控制材料加工 成本过程中实现下游客户所需要的各项指标,是企业的核心竞争力。

现阶段,与嘉能可、、等资源型龙头企业相比,技术型企业现阶段的市 值明显更小。但由于绝大多数资源型龙头的主营业务包含了传统周期性产品(如嘉能可业 务还包含铜、铝、锌等),其市值并不能准确反映新能源相关产品(锂、钴、镍等)的合理 市值及天花板。

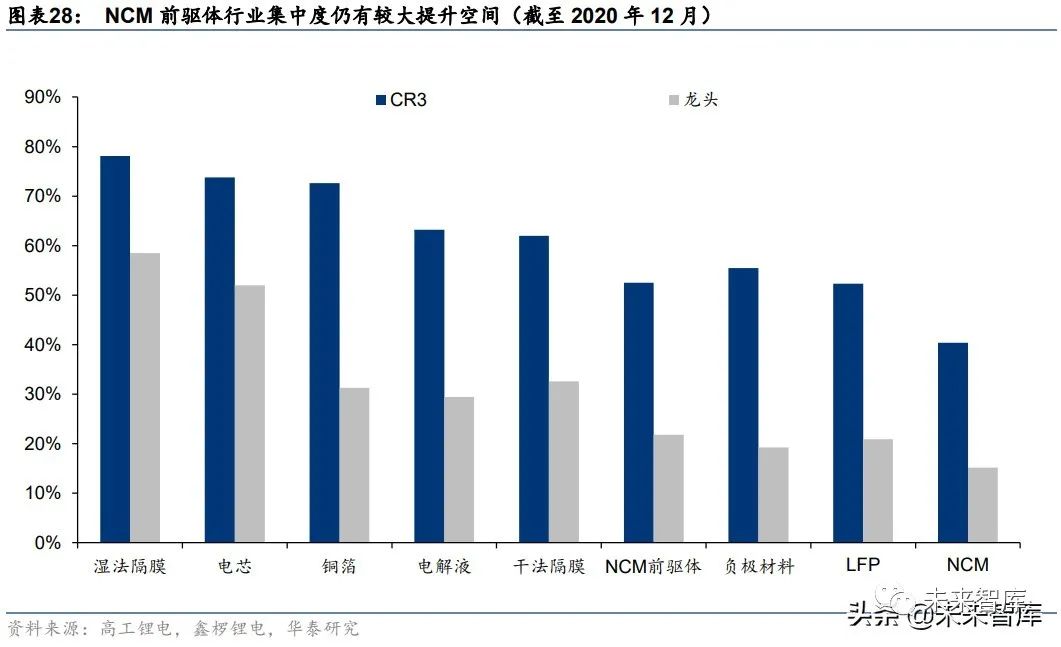

成长空间:前驱体集中度持续提升

2020 年行业集中度(CR3)为 52.5%,龙头市占率为 21.8%,未来仍有较大提升空间。 2018-2020 年,三元前驱体行业集中度(CR3)和龙头市占率持续提升,龙头公司初步建 立了竞争优势,随着公司已导入的企业放量,行业集中度有望持续提升。

盈利能力:产品结构优化叠加自给率提升,前驱体盈利能力保持稳定

2015-2020 年降价是中游环节关键词,不同材料环节毛利率分化显著。溶剂、铜箔、结构 件、天然石墨行业格局已趋稳,毛利率稳步提高或先降后升,龙头公司毛利率有所提升;除部分资源品(锂、钴)及易受资源品价格波动影响的三元材料、电解质外,其余大部分 材料毛利率持续下滑。

2018-2020 年三元前驱体公司毛利率分别为 12.4%、13.8%、13.2%,保持相对稳定的趋势, 是中游材料环节中少见的量利齐升的环节。

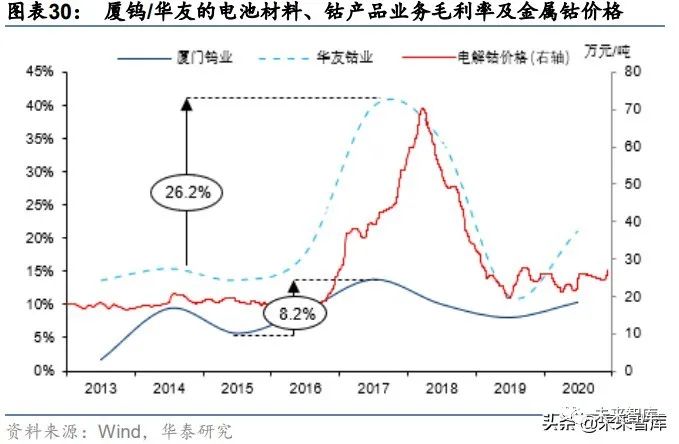

技术型企业的盈利周期性不如资源型企业,但胜在持续性。2013 年至今,技术型企业的盈 利能力波动性显著小于资源型公司,以钴含量较高的钴酸锂和四氧化三钴为例,2016-2018 年间,电解钴价格上涨 289%(从 11.0 万元/吨提升至 43.0 万元/吨),华友钴业的钴产品毛 利率提高了 26%;厦门钨业电池材料毛利率仅提高了 8%。资源型企业的投资机会主要集 中于涨价期,从 2015 年至今,华友钴业股价上涨主要在 2017-2018 年及 2020 上半年,背 后催化剂均是钴价的上行(或预期)。2016-2018 年其钴产品毛利润增加 465%,其股价上 涨 512%。